Dyspozycja wkładem na wypadek śmierci – analiza regulacji uprawniających posiadacza rachunku do polecenia bankowi dokonania wypłaty środków z rachunku po swojej śmierci wskazanej osobie oraz analiza trudności praktycznych związanych ze stosowaniem tej regulacji na przykładzie działalności Rzecznika Finansowego w latach 2017-2020 r.

Zakres:

Ocena funkcjonowania w/w instytucji w świetle spraw prowadzonych przez Rzecznika Finansowego w latach 2017 – 2020.

Zakres tematyczny:

- Założenia regulacyjne modelu ochrony najbliższych dysponenta wkładem po jego śmierci;

- Wyniki pracy analitycznej polegającej na określeniu skali działalności Rzecznika Finansowego w zakresie spraw dotyczących dyspozycji wkładem na wypadek śmierci;

- Zagadnienia praktyczne a realizacja założeń regulacyjnych modelu ochrony najbliższych dysponenta wkładem po jego śmierci;

- Postulaty zmiany obowiązującego reżimu normatywnego w sposób uwzględniający problemy bieżącej praktyki;

- Założenia regulacyjne modelu ochrony najbliższych dysponenta wkładem po jego śmierci;

- Ratio legis modelu ochrony najbliższych dysponenta wkładem po jego śmierci

- Poprzez przyjęcie instytucji dyspozycji wkładem na wypadek śmierci ustawodawca dąży do ochrony osób najbliższych spadkodawcy (przede wszystkim członków jego rodziny), chcąc zagwarantować im natychmiastowe i uproszczone otrzymanie określonych korzyści majątkowych po jego śmierci. Sumy złożone na rachunku mają stanowić faktycznie zabezpieczenie finansowe dla wskazanych osób.

- Zgodnie z art. 56 ustawy Prawo bankowe (Dz.U. 1997 nr 140 poz. 939)(dalej: ustawa Prawo bankowe) kwota wkładu nie wchodzi w skład spadku i nie podlega dziedziczeniu na zasadach ogólnych. Beneficjenci dyspozycji mogą więc nabyć wskazane przez wkładcę sumy pieniężne w sposób uproszczony – z uniknięciem długotrwałego postępowania sądowego o stwierdzenie nabycia spadku lub bez konieczności uzyskania wcześniej zarejestrowanego aktu poświadczenia dziedziczenia.

- Z punktu widzenia wkładcy będącego potencjalnym spadkodawcą dyspozycja wkładem na wypadek śmierci ma tę zaletę, że umożliwia mu dokonanie przysporzeń na rzecz osób mu najbliższych bez konieczności sporządzania testamentu i zachowywania jednej z właściwych dla niego form.

- Dyspozycja wkładem na wypadek śmierci jest możliwa jedynie w odniesieniu do środków znajdujących się na jednym z trzech rodzajów rachunków o charakterze oszczędnościowym, tzn. rachunku oszczędnościowym, rachunku oszczędnościowo-rozliczeniowym lub rachunku lokaty terminowej. Waluta, w której prowadzone są rachunki, pozostaje bez znaczenia. Jeżeli wkładca jest posiadaczem kilku rachunków (w jednym lub wielu bankach), może dokonać dyspozycji środkami znajdującymi się na każdym z nich. Dyspozycje te mogą być dokonane zarówno na rzecz tej samej osoby lub grupy osób, jak też na rzecz zupełnie różnych osób fizycznych. Podstawą do dokonania przez wkładcę dyspozycji wkładem na wypadek śmierci jest prawidłowo zawarta między nim a bankiem umowa rachunku bankowego.

- Założenia regulacyjne

- Jednostronny charakter dyspozycji

Dyspozycja wkładem na wypadek śmierci jest jednostronną i nazwaną czynnością prawną. Jej podstawowym elementem jest oświadczenie woli wkładcy złożone oznaczonemu podmiotowi, którym jest zawsze bank, w którym wkładca ma jeden z rachunków określonych w art. 56 ust. 1 ustawy Prawo bankowe. Dyspozycja taka, ze względu na brzmienie art. 1047 ustawy Kodeks cywilny (Dz.U. 1964 nr 16 poz. 93) (dalej: ustawa Kodeks cywilny) nie może być uznana za umowę.

- Każdoczesna odwołalność dyspozycji

Dyspozycja wkładem na wypadek śmierci nie wywołuje żadnego stanu związania po stronie wkładcy za jego życia. Nie jest on zobowiązany w żaden sposób w stosunku do osoby, na rzecz której zadysponował na wypadek swojej śmierci sumą na rachunku bankowym, lub względem banku. Może więc swoją dyspozycję w dowolnym momencie (“każdocześnie”) do chwili śmierci swobodnie odwołać lub zmienić w całości lub w części. Odwołanie lub zmiana następuje w takim samym trybie, w jakim dyspozycja została wcześniej dokonana, a więc przez jednostronne oświadczenie woli złożone bankowi na piśmie.

Wkładca ma możliwość odwołania lub zmiany dyspozycji w sposób dorozumiany także poprzez inne czynności faktyczne i prawne. Dotyczy to przede wszystkim rozwiązania albo zmiany stosunku prawnego, który łączy go z bankiem (np. rozwiązania czy wypowiedzenia umowy rachunku bankowego lub jego zmiany na np. rachunek wspólny).

Wkładca nie może zobowiązać się – ani w stosunku do banku lub ewentualnego beneficjenta dyspozycji, ani wobec osób trzecich – że nie odwoła lub nie zmieni złożonej już dyspozycji. Z faktu, że dyspozycja wkładem na wypadek śmierci jest czynnością prawną mortis causa wynika także, iż kwota pieniężna, którą wkładca przeznacza określonej osobie w dyspozycji, nie musi być zgromadzona na rachunku bankowym w chwili dokonywania przez niego dyspozycji, gdyż decydująca jest w tym zakresie ocena dokonywana z momentu śmierci wkładcy.

Wkładca powinien zgłosić bankowi polecenie dokonania dyspozycji pisemnie. Oznacza to złożenie oświadczenia co najmniej w formie pisemnej. W praktyce złożenie dyspozycji następuje na specjalnych formularzach przygotowanych przez bank.

- Krąg podmiotów, na rzecz których dyspozycja może zostać dokonana

Na podstawie wyraźnego brzmienia art. 56 ust. 1 ustawy Prawo bankowe beneficjentami dyspozycji wkładcy mogą być jedynie jego małżonek, wstępni, zstępni lub rodzeństwo. Nie jest więc możliwe dokonanie dyspozycji na rzecz innych osób fizycznych lub jakichkolwiek osób prawnych bądź jednostek organizacyjnych z art. 331 ustawy Kodeks cywilny.

Wskazanie beneficjenta powinno być co najmniej konkretne. Oznacza to, że powinno określać co najmniej imię i nazwisko danej osoby. Nie jest także wykluczone wymaganie od wkładcy dodatkowych informacji. W tym zakresie wskazuje się najczęściej na stopień pokrewieństwa z wkładcą, miejsce zamieszkania beneficjenta, jego numer PESEL lub numer dowodu osobistego przez art. 56 ust. 1 ustawy Prawo bankowe. Kwestia tego, czy beneficjent znajduje się w kręgu podmiotów podlega, w mojej ocenie w momencie wydania dyspozycji, a nie w momencie śmierci dysponenta. Kwestia ta może być uznana za sporną.

- Pozycja prawa beneficjentów dyspozycji wkładem

Beneficjentowi przysługuje roszczenie o wypłatę wkładu bezpośrednio do banku. Powstaje ono dopiero w chwili śmierci wkładcy. Stosunek obligacyjny między bankiem a beneficjentem dyspozycji powstaje dopiero w tym momencie. Przed chwilą śmierci wkładcy beneficjent nie może powoływać się na to, że przysługuje mu jakiekolwiek prawo do sumy złożonej na rachunku bankowym.

Osoba potencjalnie uprawniona z wkładu nie ma żadnych możliwości dochodzenia od banku kwoty na rachunku bankowym, jeśli wkładca zmienił przed śmiercią swoją dyspozycję. Należy uznać, że w chwili śmierci wkładcy dochodzi z mocy jego woli i na podstawie przepisów ustawy do przejścia na beneficjenta części wierzytelności wkładcy, którą ten ma względem banku na podstawie umowy rachunku bankowego. Nie powstaje więc zupełnie nowa i odrębna wierzytelność wobec banku z tytułu dyspozycji.

- Określenie wysokości dyspozycji, jej ustawowy limit i skutki jego przekroczenia

Wkładca może określić kwotę dyspozycji na różne sposoby, np. jako całość kwoty pieniężnej znajdującej się na jego rachunku w chwili śmierci (oczywiście w ramach ustawowego limitu) albo w chwili dokonywania dyspozycji, jako określony ułamek lub procent tych kwot lub jako precyzyjnie określoną kwotę w wysokości nominalnej.

Bez względu na liczbę wydanych dyspozycji łączna kwota wszystkich wypłat nie może być wyższa niż dwudziestokrotne przeciętne miesięczne wynagrodzenie w sektorze przedsiębiorstw bez wypłat nagród z zysku, ogłaszane przez Prezesa GUS za ostatni miesiąc przed śmiercią posiadacza rachunku. Suma ta zaktualizuje się dopiero w momencie jego śmierci i obliczana będzie zawsze za ostatni miesiąc przed tą chwilą.

Z literalnej wykładni wynika, że dyspozycja wydana później nie uchyla dyspozycji wcześniejszej w całości, lecz jedynie w zakresie nieprzekraczającym wysokości ustawowego limitu. Przepis stanowi bowiem, że “dyspozycja wydana później ma pierwszeństwo przed dyspozycją wydaną wcześniej”, a więc nie wskazuje, aby późniejsza dyspozycja uchylała lub unieważniała wcześniejszą.

- Pozycja banku i zakres jego odpowiedzialności odszkodowawczej

Mimo że bank jest podmiotem przyjmującym oświadczenie wkładcy, jego zgoda na dokonanie przez wkładcę dyspozycji nie jest wymagana. Nie jest też wymagana zgoda banku na jej zmianę lub odwołanie. Bank nie może też zresztą umownie uzależnić skuteczności dyspozycji wkładem na wypadek śmierci od swojej zgody.

Bank nie może odmówić przyjęcia oświadczenia wkładcy, jeżeli jest ono prawidłowe, tzn. zostało dokonane w odpowiedniej formie i wskazuje osobę (osoby) z kręgu podmiotów wskazanych w art. 56 ust. 1 ustawy Prawo bankowe.

Bank nie zawiadamia beneficjenta ani mu nie ujawnia informacji o dokonanej dyspozycji. Bank nie musi (a nawet nie powinien) powiadamiać również osoby potencjalnego beneficjenta o odwołaniu lub zmianie dyspozycji. Jest to uzasadnione przez wzgląd na istniejącą w tym zakresie tajemnicę bankową (art. 104 ust. 1 ustawy Prawo bankowe). Wkładca może jednak upoważnić bank w formie pisemnej lub elektronicznej do przekazania beneficjentowi informacji o dokonanej dyspozycji.

W orzecznictwie wskazano, że jeżeli bank przyjmie dyspozycję wkładcy dokonaną na rzecz osoby, która nie znajduje się we wskazanym w ustawie kręgu podmiotów (a także nie ma realnych szans na to, aby w kręgu tym się znalazła, np. nie toczy się w stosunku do niej postępowanie o przysposobienie przez wkładcę), i nie wyprowadzi niezwłocznie wkładcy z błędu co do niedopuszczalności wskazania takiej osoby, ponosić może względem niej odpowiedzialność odszkodowawczą.

Bank może ponosić na zasadach ogólnych odpowiedzialność względem spadkobierców lub beneficjentów rzeczywiście uprawnionych do sumy wkładu, jeżeli wypłaci innym osobom kwoty złożone na rachunku bankowym z naruszeniem zasady pierwszeństwa określonego w art. 56 ust. 4 ustawy Prawo bankowe, jeżeli przekroczy to limit określony w art. 56 ust. 2 ustawy Prawo bankowe. Taka sama odpowiedzialność powstanie również wówczas, gdy z innych powodów wypłata dokonana przez bank będzie nieprawidłowa, np. zostanie dokonana na rzecz osób nieuprawnionych

- Wyłączenie kwot objętych dyspozycją ze spadku

Wyłączenie sumy dyspozycji ze spadku następuje ex lege, choć uzależnione jest od złożenia odpowiedniego oświadczenia woli przez wkładcę o skorzystaniu z przyznanego mu ustawą uprawnienia. Wyłączenie sumy wkładu ze spadku ma więc w tym sensie charakter fakultatywny, gdyż wkładca może nie skorzystać z możliwości wskazania osoby uprawnionej do nabycia wkładu na podstawie art. 56 ustawy Prawo bankowe.

- Obowiązki informacyjne banku wynikającego z art. 56 ustawy Prawo bankowe

Bank powinien poinformować osobę fizyczną, z którą zawiera jedną z trzech umów rachunku bankowego, o możliwości dyspozycji wkładem na wypadek śmierci, jak również o treści art. 56 ustawy Prawo bankowe. Informacje te powinny zostać udzielone kontrahentowi banku w sposób zrozumiały. Forma ich przekazania klientowi banku w świetle obowiązującego stanu normatywnego jest dowolna i może być uzależniona od formy, w jakiej w danej sytuacji zawierana jest umowa.

Po powzięciu informacji o śmierci posiadacza rachunku bank jest zobowiązany do niezwłocznego zawiadomienia beneficjentów o dokonanej przez wkładcę na ich rzecz dyspozycji na wypadek śmierci. Źródło, z którego bank dowiedział się o śmierci wkładcy, pozostaje bez znaczenia. Bank jest zwolniony z tego obowiązku w sytuacji istnienia w chwili śmierci wkładcy na jego koncie salda zerowego lub ujemnego.

Bank powinien uzyskać od wkładcy informacje pozwalające mu na poinformowanie beneficjenta o dokonanej na jego rzecz dyspozycji. Powinny one określać co najmniej jego imię i nazwisko oraz adres, tak aby można było mu dostarczyć zawiadomienie, o którym mowa w art. 56 a ust. 2 ustawy Prawo bankowe. Na posiadaczu rachunku spoczywa obowiązek zapewnienia aktualności tych danych.

Bank zobowiązany jest do przekazania odpowiedniego zawiadomienia na adres beneficjenta wskazany przez posiadacza rachunku. W wypadku uzyskania informacji o niedoręczeniu wysłanego zawiadomienia, z powodu nieaktualności posiadanego adresu, bank zobowiązany będzie do podjęcia próby skontaktowania się z beneficjentem za pomocą innych środków komunikacji (jeżeli przekazane zostały mu one przez wkładcę). W ich braku bank nie jest zobowiązany do poszukiwania beneficjenta dyspozycji.

Bank powinien powiadomić beneficjenta o kwocie przeznaczonej mu w dokonanej przez wkładcę dyspozycji. Powinien w tym celu dokonać odpowiednich wyliczeń na chwilę śmierci wkładcy.

- Wyniki pracy analitycznej polegającej na określeniu skali działalności Rzecznika Finansowego w zakresie spraw dotyczących dyspozycji wkładem na wypadek śmierci;

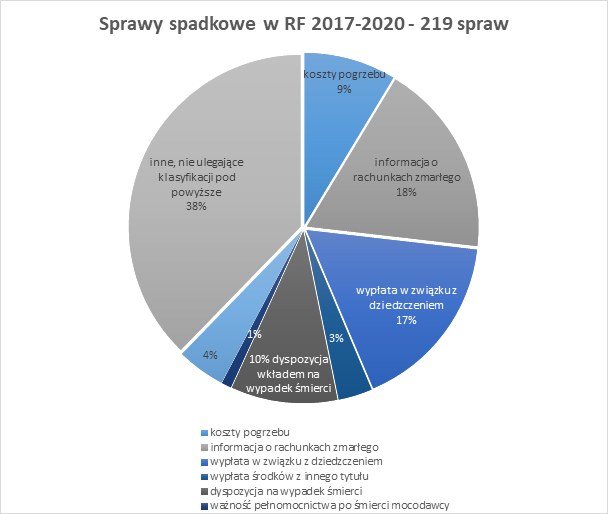

Analiza 219 spraw (w systemie indeksowane wyłącznie jako sprawy spadkowe dot. rachunku bankowego, lokaty, oszczędnościowy, brak dokładniejszej indeksacji)

Analiza skupień, wyłączająca użycie programów komputerowych o przeznaczeniu indeksującym:

- 19 spraw dotyczyło zwrotu kosztów pogrzebu;

- 40 spraw dotyczyło informacji o rachunkach zmarłego;

- 37 spraw dotyczyło wypłaty środków z rachunku z tytułu dziedziczenia;

- 7 spraw dotyczyło wypłaty środków z innego tytułu;

- 22 sprawy dotyczyły problematyki związanej z dyspozycją na wypadek śmierci (2 sprawy oczekują na uzupełnienie braków formalnych);

- 2 sprawy dotyczyły wygaśnięcia pełnomocnictwa w związku ze śmiercią mocodawcy;

- 10 spraw dotyczyło wypłaty środków zablokowanych na rachunku wspólnym;

- 83 inne (nie dające się zaklasyfikować pod żadne z powyższych).

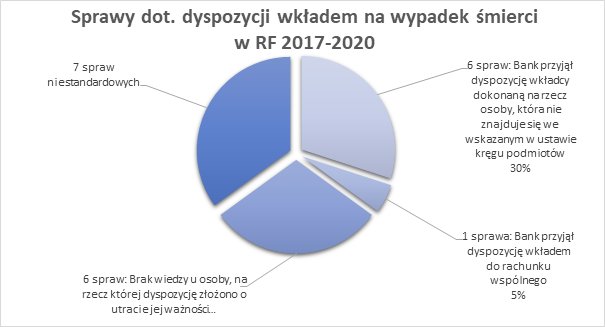

Analiza skupień wskazuje na 20 spraw dotyczących problematyki związanej z dyspozycją wkładem na wypadek śmierci. Pełna analiza rzetelności doboru zakładała weryfikację 1) wniosku skierowanego przez wnioskodawcę do RF, 2) pierwszego pisma skierowanego do podmiotu w sprawie, 3) pierwszej odpowiedzi podmiotu w sprawie, 3) drugiego pisma skierowanego do podmiotu w sprawie, 4) drugiej odpowiedzi, 5) pisma kończącego.

Spośród 20 spraw w 6-ciu sprawach Bank przyjął dyspozycję wkładcy dokonaną na rzecz osoby, która nie znajduje się we wskazanym w ustawie kręgu podmiotów; w 6-ciu osoby, na rzecz której dyspozycję wydano nie mają świadomości o istnieniu dyspozycji lub nie mają wiedzy o utracie ważności dyspozycji, w jednej sprawie bank przyjął dyspozycję od wkładcy, na którego rzecz księgowane są środki objęte dyspozycją na rachunku wspólnym. Z tego 7 spraw tzw. niestandardowych, nie ulegających klasyfikacji przedstawionej wyżej wskazuje na występowanie następujących problemów:

- Wprowadzenie zmiany przez osobę trzecią do treści dyspozycji po jej uprzednim przyjęciu przez bank, bank odmawia wykonania dyspozycji z uwagi na przekreślenia;

- Odmowa wypłaty świadczenia rentowego, które zostało zaksięgowane następnego dnia po śmierci wkładcy;

- Bank przyjął niestandardową dyspozycję od klienta, zakładającą swoją nieważność w przypadku zmiany miejsca ostatniego zamieszkania na nowe, położone w rejonie innego oddziału banku / brak wiedzy osoby, na rzecz której dokonano dyspozycji o utracie nieważności dyspozycji wskutek zmiany miejsca zamieszkania;

- Bank odmawia wypłaty środków wskazując, że osoba wskazana w dyspozycji jest osobą nieuprawnioną (sprawa w toku, oczekiwanie na odpowiedź banku);

- Bank odmawia wypłaty ze względu na wskazanie innej waluty w dyspozycji od tej wskazanej przez osobę, na rzecz której wypłata wkładu powinna nastąpić /bank wskazuje, iż wypłata środków (konkludentnie na podstawie dyspozycji) będzie wymagała aktu poświadczenia dziedziczenia lub prawomocnego postanowienia sądu o nabyciu spadku;

- Bank odmawia wypłaty środków z tytułu dyspozycji (sprawa w toku, zdaniem wnioskodawczyni bezpodstawnie);

- Spadkobierczyni wkładcy domaga się od banku informacji, komu zostały wypłacone środki pieniężne na podstawie dyspozycji wkładcy.

- Realizacja założeń regulacyjnych modelu ochrony najbliższych dysponenta wkładem po jego śmierci w praktyce

3.1. Główne założenia regulacyjne:

a) natychmiastowe i uproszczone otrzymanie określonych korzyści majątkowych po śmierci wkładcy;

b) beneficjenci dyspozycji mogą więc nabyć wskazane przez wkładcę sumy pieniężne w sposób uproszczony – z uniknięciem długotrwałego postępowania sądowego o stwierdzenie nabycia spadku lub bez konieczności uzyskania wcześniej zarejestrowanego aktu poświadczenia dziedziczenia;

c) dyspozycja wkładem na wypadek śmierci jest możliwa jedynie w odniesieniu do środków znajdujących się na jednym z trzech rodzajów rachunków o charakterze oszczędnościowym – rachunku oszczędnościowym, rachunku oszczędnościowo-rozliczeniowym lub rachunku lokaty terminowej.

3.2. Trudności praktyczne związane ze stosowaniem instytucji określone w oparciu o wykonaną analizę:

- Osoba, na rzecz której dyspozycję wydano nie ma wiedzy o istnieniu dyspozycji lub o utracie ważności dyspozycji;

- Bank przyjął dyspozycję wkładcy dokonaną na rzecz osoby, która nie znajduje się we wskazanym w ustawie kręgu podmiotów ;

- Przyjęcie przez bank dyspozycji wkładcy do rachunku nieujętego dyspozycją art. 56 ustawy Prawo bankowe;

- Bank odmawia wypłaty ze względu na wskazanie innej waluty w dyspozycji od tej wskazanej przez osobę, na rzecz której wypłata wkładu powinna nastąpić.

3.3. Inne trudności praktyczne związane ze stosowaniem instytucji dyspozycji wkładem, określone w oparciu o komunikaty, wystąpienia organów, komunikaty instytucji zrzeszających i inne:

- Bank komunikuje wkładcy maksymalną wysokość wypłaty w oparciu o wyliczenia aktualne na dzień sporządzenia dyspozycji,

- Bank nie ma wiedzy, czy posiadacz wydał dyspozycję wkładu w jednym czy w kilku bankach i czy przekraczają te dyspozycje łącznie limit określony w art. 56 ustawy Prawo bankowe. Niewiedza o tym może doprowadzić do wypłat, których łączna wysokość przekroczy ustawowy limit – 20 krotności przeciętnego miesięcznego wynagrodzenia;

- Zdaniem sektora bankowego umieszczenie informacji w regulaminie o możliwości złożenia dyspozycji spełnia obowiązek informacyjny określony w art. 56 ustawy Prawo bankowe;

- W praktyce wskazuje się na problem wydawania dyspozycji do rachunku przez posiadacza rachunku pozostającego we wspólności małżeńskiej

- Postulaty zmiany obowiązującego reżimu normatywnego w sposób uwzględniający zidentyfikowane problemy bieżącej praktyki

- Problem – osoba, na rzecz której dyspozycję wydano nie ma wiedzy o istnieniu dyspozycji lub o utracie ważności dyspozycji wskutek określonego zdarzenia prawnego (np. wskutek zmiany lub rozwiązania umowy rachunku).

Działanie – zmiana art. 56 a ustawy Prawo bankowe w następujący sposób:

Art. 56a ustawy Prawo bankowe poprzez dodanie ust. 3

1. Bank jest obowiązany przy zawieraniu umowy rachunku, o którym mowa w art. 56 ust. 1, poinformować w sposób zrozumiały dla posiadacza rachunku o możliwości wydania przez niego dyspozycji wkładem na wypadek śmierci oraz o treści art. 56.

2. W przypadku powzięcia przez bank informacji o śmierci posiadacza rachunku, który wydał dyspozycję wkładem na wypadek śmierci, bank jest obowiązany niezwłocznie zawiadomić wskazane przez posiadacza rachunku osoby o możliwości wypłaty określonej kwoty.

3. Bank jest obowiązany po powzięciu informacji o wydaniu przez posiadacza rachunku dyspozycji wkładem na wypadek śmierci lub o utracie ważności tej dyspozycji wskutek dokonania zmiany lub rozwiązania umowy rachunku, o którym mowa w art. 56 ust. 1 ustawy, zawiadomić o tym wskazane przez posiadacza rachunku osoby w terminie 7 dni od dnia wydania dyspozycji lub od dnia utraty ważności tej dyspozycji.

- Problem – Bank przyjął dyspozycję wkładcy dokonaną na rzecz osoby, która nie znajduje się we wskazanym w ustawie kręgu podmiotów na chwilę złożenia dyspozycji

Działanie – zmiana art. 56 a ustawy Prawo bankowe w następujący sposób:

Art. 56 ustawy Prawo bankowe poprzez dodanie ust. 1a – 1b.

1a. Posiadacz rachunku, o którym mowa w ust. 1 jest zobowiązany do uprawdopodobnienia bankowi statusu osoby, którą wskazał w dyspozycji jako małżonek, wstępny, zstępny lub rodzeństwo.

1b. W przypadku, gdy posiadacz rachunku polecił bankowi wypłatę z rachunku innego, aniżeli rachunek, o którym mowa w ust. 1 lub nie uprawdopodobnił statusu osoby, o której mowa w ust. 1 na chwilę złożenia dyspozycji, bank odmawia przyjęcia dyspozycji, o której mowa w ust. 1.

- Problem – bank przyjął dyspozycję do typu normatywnego rachunku, który nie został objęty dyspozycją art. 56 ust. 1 ustawy Prawo bankowe.

Działanie: zmiana art. 56 ustawy Prawo bankowe poprzez dodanie ust. 1b.

1. Posiadacz rachunku oszczędnościowego, rachunku oszczędnościowo-rozliczeniowego lub rachunku terminowej lokaty oszczędnościowej może polecić pisemnie bankowi dokonanie – po swojej śmierci – wypłaty z rachunku wskazanym przez siebie osobom: małżonkowi, wstępnym, zstępnym lub rodzeństwu określonej kwoty pieniężnej (dyspozycja wkładem na wypadek śmierci).

1b. W przypadku, gdy posiadacz rachunku polecił bankowi wypłatę z rachunku innego, aniżeli rachunek, o którym mowa w ust. 1 lub nie uprawdopodobnił statusu osoby, o której mowa w ust. 1 na chwilę złożenia dyspozycji, bank odmawia przyjęcia dyspozycji, o której mowa w ust. 1.

- Problem – bank komunikuje wkładcy o maksymalnej wysokości wypłaty w oparciu o wyliczenia aktualne na dzień sporządzenia dyspozycji

Działanie: zmiana art. 56 ustawy Prawo bankowe poprzez dodanie ust. 2a.

2. Kwota wypłaty, o której mowa w ust. 1, bez względu na liczbę wydanych dyspozycji, nie może być wyższa niż dwudziestokrotne przeciętne miesięczne wynagrodzenie w sektorze przedsiębiorstw bez wypłat nagród z zysku, ogłaszane przez Prezesa Głównego Urzędu Statystycznego za ostatni miesiąc przed śmiercią posiadacza rachunku.

2a. Bank informuje posiadacza rachunku w chwili wydania dyspozycji, o której mowa w ust. 1, iż kwota wypłaty jest zależna od wysokości przeciętnego miesięcznego wynagrodzenia w sektorze przedsiębiorstw bez wypłat nagród z zysku, ogłoszonego przez Prezesa Głównego Urzędu Statystycznego w miesiącu poprzedzającym śmierć posiadacza rachunku.

- Problem – bank nie ma wiedzy, czy posiadacz wydał dyspozycję wkładu w jednym czy w kilku bankach i czy przekraczają te dyspozycje łącznie limit określony w art. 56 ustawy Prawo bankowe. Niewiedza o tym może doprowadzić do wypłat, których łączna wysokość przekroczy ustawowy limit – 20 krotności przeciętnego miesięcznego wynagrodzenia; (wprowadzić, iż chodzi tutaj o limit na jeden bank). Brak również centralnej informacji międzybankowej porządkującej ten stan.

Działanie: zmiana art. 56 ust. 2 i 4 ustawy Prawo bankowe poprzez ustanowienie limitu dyspozycji względem jednego banku, niezależnie od typu normatywnego rachunku

2. Kwota wypłaty, o której mowa w ust. 1, bez względu na liczbę wydanych dyspozycji względem banku prowadzącego rachunki, o których mowa w ust. 1, nie może być wyższa niż dwudziestokrotne przeciętne miesięczne wynagrodzenie w sektorze przedsiębiorstw bez wypłat nagród z zysku, ogłaszane przez Prezesa Głównego Urzędu Statystycznego za ostatni miesiąc przed śmiercią posiadacza rachunku.

3. Dyspozycja wkładem na wypadek śmierci może być w każdym czasie przez posiadacza rachunku zmieniona lub odwołana na piśmie.

4. Jeżeli posiadacz rachunku wydał więcej niż jedną dyspozycję wkładem na wypadek śmierci względem banku prowadzącego rachunek, o którym mowa w ust. 1, a łączna suma dyspozycji przekracza limit, o którym mowa w ust. 2, dyspozycja wydana później ma pierwszeństwo przed dyspozycją wydaną wcześniej.

VI. Problem – wkładca wydając dyspozycję jest często przekonany, iż ta znajduje zastosowanie do środków pieniężnych księgowanych przez dany bank niezależnie od typu normatywnego rachunku, na którym są one księgowane.

Działanie: zmiana art. 56 ustawy Prawo bankowe w sposób, który w braku wskazania konkretnego rachunku obejmuje wszystkie rachunki, o których mowa w art. 56 ust. 1 ustawy Prawo bankowe i prowadzone przez bank

- Posiadacz rachunku oszczędnościowego, rachunku oszczędnościowo-rozliczeniowego lub rachunku terminowej lokaty oszczędnościowej może polecić pisemnie bankowi dokonanie – po swojej śmierci – wypłaty ze wszystkich rachunków prowadzonych przez bank na rzecz posiadacza lub ze wskazanego przez siebie rachunku osobom: małżonkowi, wstępnym, zstępnym lub rodzeństwu określonej kwoty pieniężnej (dyspozycja wkładem na wypadek śmierci).

- Problem: umieszczenie informacji w regulaminie o możliwości złożenia dyspozycji nie spełnia celów pokładanych w związku z ustanowieniem obowiązku informacyjnego ustanowionego w art. 56 ustawy Prawo bankowe, brak przede wszystkim poinformowania klienta o możliwości złożenia dyspozycji po przekroczeniu 65 roku życia, klienci zapominają o możliwości złożenia dyspozycji, gdy od momentu zawarcia umowy i spełnienia obowiązku informacyjnego, o którym mowa w art. 56a ustawy minie dłuższy czas.

Działanie: zmiana art. 56a ustawy Prawo bankowe poprzez dodanie ust. 1a.

- Bank jest obowiązany przy zawieraniu umowy rachunku, o którym mowa w art. 56 ust. 1, poinformować w sposób zrozumiały dla posiadacza rachunku o możliwości wydania przez niego dyspozycji wkładem na wypadek śmierci oraz o treści art. 56.

1a. Bank jest obowiązany poinformować w sposób zrozumiały dla posiadacza rachunku o możliwości wydania przez niego dyspozycji wkładem na wypadek śmierci oraz o treści art. 56 w przypadku, gdy posiadacz rachunku ukończy 65 rok życia.

2. W przypadku powzięcia przez bank informacji o śmierci posiadacza rachunku, który wydał dyspozycję wkładem na wypadek śmierci, bank jest obowiązany niezwłocznie zawiadomić wskazane przez posiadacza rachunku osoby o możliwości wypłaty określonej kwoty.

- Problem: bank odmawia wypłaty ze względu na wskazanie innej waluty w piśmie dyspozycji niż waluta rachunku

Działanie: zmiana art. 56 ustawy Prawo bankowe poprzez dodanie ust. 3.

1. Posiadacz rachunku oszczędnościowego, rachunku oszczędnościowo-rozliczeniowego lub rachunku terminowej lokaty oszczędnościowej może polecić pisemnie bankowi dokonanie – po swojej śmierci – wypłaty z rachunku wskazanym przez siebie osobom: małżonkowi, wstępnym, zstępnym lub rodzeństwu określonej kwoty pieniężnej (dyspozycja wkładem na wypadek śmierci).

2. Kwota wypłaty, o której mowa w ust. 1, bez względu na liczbę wydanych dyspozycji, nie może być wyższa niż dwudziestokrotne przeciętne miesięczne wynagrodzenie w sektorze przedsiębiorstw bez wypłat nagród z zysku, ogłaszane przez Prezesa Głównego Urzędu Statystycznego za ostatni miesiąc przed śmiercią posiadacza rachunku.

3. W przypadku, gdy posiadacz rachunku wskaże kwotę wypłaty, o której mowa w ust. 2 w walucie innej, od waluty w której rachunek jest prowadzony kwotę wypłaty oblicza się według średniego kursu tej waluty ogłoszonego przez Narodowy Bank Polski z dnia śmierci.

VII. Problem – wydawanie dyspozycji do rachunku przez posiadacza rachunku indywidualnego pozostającego we wspólności małżeńskiej.

Działanie: zmiana art. 56 ustawy Prawo bankowe poprzez dodanie ust. 1a.

- Posiadacz rachunku oszczędnościowego, rachunku oszczędnościowo-rozliczeniowego lub rachunku terminowej lokaty oszczędnościowej może polecić pisemnie bankowi dokonanie – po swojej śmierci – wypłaty ze wskazanego przez siebie rachunku osobom: małżonkowi, wstępnym, zstępnym lub rodzeństwu określonej kwoty pieniężnej (dyspozycja wkładem na wypadek śmierci).

1a. Pozostawanie przez posiadacza rachunku we wspólności majątkowej małżeńskiej nie ma wpływu na wysokości kwoty wypłaty, o której mowa w ust. 2.