07 Lipca 2025

Wsparcie Rzecznika Finansowego dla mieszkańców dotkniętych pożarem w Ząbkach

02 Lipca 2025

Marcin Kawiński zastępcą Rzecznika Finansowego

01 Lipca 2025

Polski Akt o Dostępności już obowiązuje. Nowy etap dostępności usług finansowych

26 Czerwca 2025

Oszukana seniorka odzyska 19 tys. zł dzięki Rzecznikowi Finansowemu

26 Czerwca 2025

Na co warto zwrócić uwagę przy wyborze ubezpieczenia podróżnego?

20 Czerwca 2025

Dzień Rzecznika Finansowego na Uniwersytecie Szczecińskim

17 Czerwca 2025

Rzecznik Finansowy na Festiwalu Fantastyki Pyrkon

16 Czerwca 2025

Przypominamy: ważne obowiązki posiadaczy polis OC komunikacyjnego w DallBogg

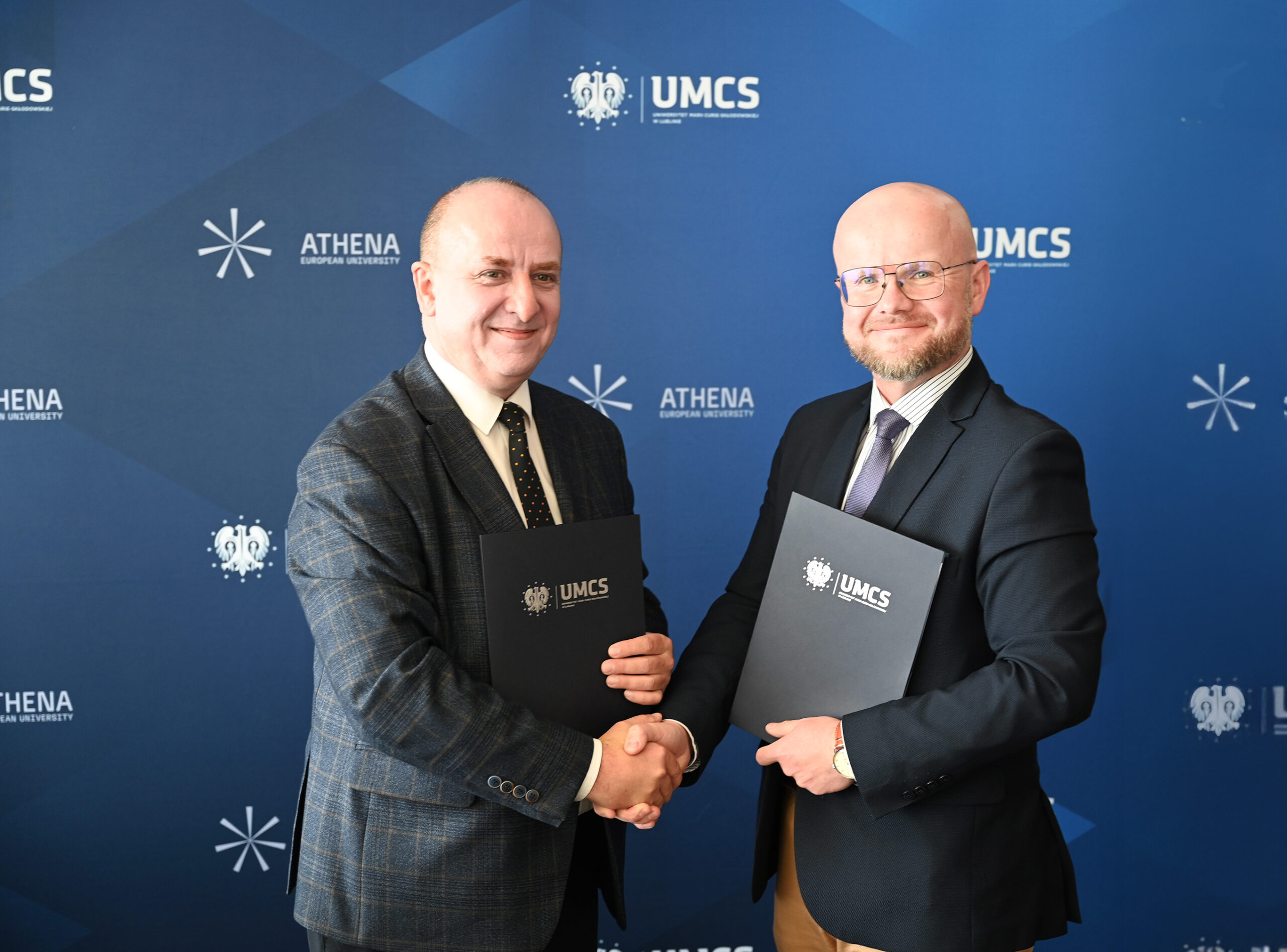

09 Czerwca 2025

Dzień Rzecznika Finansowego na UMCS

20 Maja 2025

Rzecznik Finansowy chroni klientów banku przed licytacją nieruchomości

16 Maja 2025

Dni Rzecznika Finansowego na Uniwersytecie Mikołaja Kopernika w Toruniu

12 Maja 2025

Rozstrzygnięcie TSUE – przymusowa restrukturyzacja nie wyklucza zawieszenia spłaty rat kredytu

07 Maja 2025

VIII edycja Konkursu o Nagrodę Rzecznika Finansowego im. Doktora Stanisława Rogowskiego

29 Kwietnia 2025

Dni Rzecznika Finansowego w Pułtusku

16 Kwietnia 2025

Współpraca Rzecznika Finansowego z uczniami IX LO im. Klementyny Hoffmanowej w Warszawie w ramach projektu „Money Trees”

09 Kwietnia 2025

Ubezpieczeniowe fundusze kapitałowe – Sąd w Koszalinie przychyla się do stanowiska Rzecznika Finansowego

31 Marca 2025

Rzecznik Finansowy podsumowuje miniony rok

24 Marca 2025

Rozszerzenie kompetencji Rzecznika Finansowego

18 Marca 2025

Rozpoczynamy nabór do kolejnych edycji Akademii Rzecznika Finansowego

12 Marca 2025

Komunikat Rzecznika Finansowego w sprawie uchwały Sądu Najwyższego z dnia 8 maja 2024 r. w sprawie sygn. akt: III CZP 142/22